Станислав Мартюшев

Интерфакс Бизнес Сервис, генеральный директор

Для MineInvest (www.mineinvest.ru)

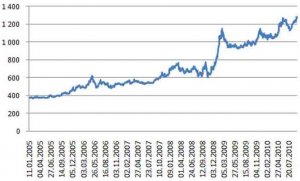

Стоимость золота на мировом рынке продолжает устанавливать очередные исторические рекорды, поднявшись вплотную к невиданному уровню в 1300 долларов США за унцию. Цены толкают вверх лихорадочные покупки международных инвесторов, опасающихся глобальной макроэкономической нестабильности и утративших доверие как к основным мировым валютам, так и к западной банковской системе. Во втором квартале 2010 года мировой спрос на золото подскочил на 36% в годовом исчислении (!) и составил 1,05 тысячи тонн (данные World Gold Council).

Динамика стоимости золота в 2005 – 2010 гг. характеризуется мощным «бычьим» трендом

(руб/гр, Банк России)

(руб/гр, Банк России)

На столь оптимистичном фоне у российских золотодобывающих компаний возрастают шансы на расширение спектра источников финансирования. Такая диверсификация, уход от исключительно банковского кредитования, важна для участников рынка в силу целого ряда факторов:

высокая капиталоемкость проектов сектора; например, подготовка к разработке месторождения Конго с запасами 6,7 тонн обошлась "Концерну "АРБАТ" более чем в 300 млн. рублей [5], а в целом по Магаданской области в 2009 году инвестиции в горнодобывающую отрасль превысили 1,9 млрд. рублей (или порядка 60 млн долларов США) [4],

необходимость вовлечения в разработку месторождений с меньшим содержанием золота, что повышает требования к обеспеченности компаний оборотным капиталом и удлиняет сроки окупаемости проектов,

ограниченность собственных финансовых возможностей компаний (в том числе и по привлечению долгового финансирования), острая потребность малых и средних компаний сектора в оборотном капитале (например, в течение 2006-2009 годов около 200 предприятий отрасли, добывавших по 500 килограмм золота и меньше, прекратили работу главным образом по финансовым причинам [2]),

необходимость соблюдения жестких сроков, предусмотренных лицензионными соглашениями на разработку месторождений, своевременный выход на оговоренные объемы производства и налоговых платежей [3],

важность поддержания позитивного отношения к деятельности компаний со стороны местных властей, которые заинтересованы в скорейшем достижении благоприятного социально-экономического эффекта от проектов, реализуемых на их территории.

Вместе с тем, высокую инвестиционную привлекательность отечественной золотодобывающей отрасли придают:

более низкие издержки производства металла по сравнению со среднемировыми показателями [1],

преобладание среди отечественных производителей некрупных золотодобывающих компаний (количество которых превышает 300), указывающее на высокий потенциал для дальнейшей консолидации отрасли, а значит, у инвесторов по-прежнему существуют возможности создать новых заметных отраслевых игроков,

Например, группа "Ренова" в рамках компании «Золото Камчатки» в течение последних 3-4 лет объединила такие свои российские золоторудные активы суммарной стоимостью более 3 млрд рублей как 100% акций ЗАО «Камголд», 86,5% ЗАО «Камчатское золото» и 100% акций ЗАО «Быстринская горная компания» [8].

имеющиеся в России прогнозные ресурсы позволяют рассчитывать на открытие новых месторождений, в том числе крупных и сверхкрупных; Россия входит в число наиболее перспективных стран с точки зрения расширения минерально-сырьевой базы золота [1].

Финансовые потребности золотодобывающей отрасли значительны, однако спектр традиционных источников финансирования по-прежнему ограничен

Столь ожидаемая государственная поддержка отрасли фактически остается недоступной. Особенно это касается средних и малых компаний отрасли. Помощь государства в развитии инфраструктуры золотодобывающих проектов, в финансировании геологоразведочных работ пока не просматривается. Доступность банковского финансирования приходится признать неудовлетворительной в силу нехватки у большинства золотодобытчиков активов, которые могут послужить приемлемым залогом, их непростого финансового положения, а также по причине высоких процентных ставок, предлагаемых российскими банками.

В данной ситуации в качестве одного из альтернативных вариантов финансирования бизнеса целесообразно рассмотреть привлечение средств частных инвесторов. Речь идет об инвесторах в капитал (не кредиторах), которые обычно приобретают доли от 25% до 49%. В дальнейшем они участвуют в управлении бизнесом и напрямую заинтересованы деятельно участвовать в наращивании стоимости проинвестированной ими компании.

На сегодняшний день публично доступны сведения лишь о немногих сделках фондов прямых инвестиций с золотодобывающими активами:

В феврале 2006 года фонд UFG Private Equity Fund I приобрел 26,6% акций британской Trans-Siberian Gold, добывающей золото в России, за 20 млн долларов США у Aton International Limited. Затем фонд постепенно наращивал свою долю в компании, и на август 2009 года фонд уже имел контрольный пакет акций – 51,34% [6]; в настоящее время фонд продолжает работу по повышению рыночной стоимости данного актива,

В декабре 2005 года UFG приобрел 47% в капитале российской компании "СиГМА" (Сибирский горно-металлургический альянс) за 14 млн долларов США.

В марте 2008 года UFG продал свою долю в компании местному финансовому инвестору [7],

УК «Лидер» объявила во втором полугодии 2009 года о запуске «Фонда прямых инвестиций в золотодобычу», при этом компания «Петропавловск» (бывшая Peter Hambro Mining) выступит в качестве партнера по управлению и якорного инвестора фонда, а НПФ «Газфонд» подтвердил свое участие в фонде как инвестор [9].

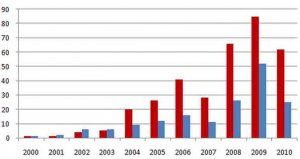

В перспективе интерес частных инвесторов к сектору будет стабильно высоким. И дело не только в «стадности», присущей инвесторам и отлично проиллюстрированной на приведенной ниже диаграмме. Кроме того, наиболее дальновидные инвесторы (т.н. «умные деньги») предпочтут приступить к инвестициям в секторе только после давно назревшей корректировки безудержного бычьего ценового тренда последнего десятилетия.

Динамика увеличения количества сделок с золотодобывающими активами отлично коррелирует с ростом цены на металл на мировом рынке за тот же период

(показана статистика по объявленным и не аннулированным сделкам, охватывающая все страны мира, для 2010 года данные приведены с января по середину сентября)

Какие компании способны заинтересовать прямого инвестора? Попытаемся сформулировать черты «идеальной» компании-получателя частных инвестиций:

прежде всего это компании, имеющие реальный бизнес (желательно безубыточный), регулярную операционную деятельность, а не просто вознамерившиеся продать «участок с лицензией»,

компании, располагающие месторождениями, уже разведанными и частично обустроенными, а значит, требующими меньших вложений [1],

компании, имеющие доступ к / контроль над инновационными отраслевыми технологиями, позволяющими снизить себестоимость получаемого металла;

наличие нетривиальной интеллектуальной собственности и собственных разработок безусловно повысит интерес к вхождению в бизнес со стороны инвестора,

компании, не только ведущие непосредственно добычу золота, но и предоставляющие востребованные сервисы добывающим компаниям,

компании, собственники которых готовы «поделиться властью» в компании со сторонним инвестором, допустить его к «святая святых» – принятию стратегических и операционных решений по дальнейшему развитию бизнеса, к детальной управленческой отчетности; разумеется, чрезвычайно важна готовность предпринимателей-учредителей бизнеса внедрять в своих компаниях современные принципы и механизмы корпоративного управления,

компании с амбициозными планами развития, желающие нарастить масштабы бизнеса кратно и имеющие внятную стратегию действий на рынке,

и, наконец, как ни неожиданно это прозвучит, но еще на старте отношений компания должна быть в состоянии продемонстрировать инвестору понятный и реалистичный способ/способы выхода из этой инвестиции; например, речь может идти об обратном выкупе доли инвестора мажоритарными акционерами или менеджментом, позитивно может быть воспринят и вариант продажи бизнеса более крупному отраслевому игроку.

Какие категории прямых инвесторов могут реально инвестировать в компании сектора?

С учетом высокой капиталоемкости золотодобывающих проектов, инвестиции в объемах от нескольких сотен миллионов рублей на сегодняшний день способны предоставить - помимо крупных отраслевых игроков - лишь некоторые фонды прямых инвестиций, действующие на территории России, либо структуры, занимающиеся инвестированием средств крупных российских предпринимателей / состоятельных физических лиц. Такие категории прямых инвесторов как венчурные фонды (и тем более «бизнес-ангелы») не располагают столь крупными финансовыми ресурсами.

Перед обращением к тому или иному инвестору следует оценить не только наличие у него денег (фонды могут вести отбор проектов, но по факту не инвестировать), не менее важной представляется и готовность инвестора рассматривать проекты в сфере добычи природных ресурсов. О специализации инвестора, наличии у него отраслевой экспертизы, об уровне понимания сектора иногда можно судить по данным, доступным на сайте инвестора, по публичным выступлениям его партнеров / управляющих директоров.

При этом следует понимать, что фонды прямых инвестиций создаются на конкретный период, чаще всего продолжительностью не более 8-10 лет. Это накладывает ограничения на сроки окупаемости предлагаемых к финансированию проектов, которые при этом не должны превышать 3-5 лет. Понятно, что столь жесткие требования не позволяют прямым (и зачастую не отраслевым) инвесторам рассматривать значительную долю существующих в отрасли проектов.

Не каждый инвестор на практике способен выступить надежным партнером

На волне галопирующего повышения цен на драгоценные металлы неизбежно повышается интерес и к инвестированию в золотодобывающие компании (вновь обращаю внимание на приведенную выше диаграмму). Однако это порождает неизбежное осложнение ценовых переговоров с инвестором: прийти к компромиссу по уровню мультипликаторов стоимости во времена бума совсем не просто, каждая из сторон торга будет нуждаться в убедительных аргументах для отстаивания своих ценовых притязаний.

При этом, предпринимателям важно понимать, что в период бума инвестиции компаниям сектора готовы предоставить большее число инвесторов, среди которых возрастает доля «непрофильных» инвесторов. Причем речь может идти о «непрофильности» потенциального инвестора не только с точки зрения слабого понимания золотодобычи как отрасли, но и слишком малого опыта в вопросах прямого инвестирования!

Такие фонды могут не иметь отраслевой экспертизы, у них может не быть специалистов (партнеров и аналитиков) с опытом анализа отрасли, оценки стоимости золотодобытчиков и принятия инвестиционных решений в отношении компаний сектора. К сожалению, принимая инвестиции от таких «непрофильных» инвесторов, компании рискуют столкнуться с остановкой финансирования на фоне возможного завершения бычьего тренда на мировом рынке золота либо при изменении приоритетов у собственных инвесторов фондов (особенно это касается так называемых «кэптивных» структур прямого инвестирования, входящих в состав крупных финансово-промышленных групп).

Важно понимать, что от «правильного» прямого инвестора компания вправе ожидать предоставления не только инвестиций, но и содержательного вклада в дальнейшее успешное развитие бизнеса, при этом речь идет о:

привнесении отраслевой экспертизы, что требует наличия у фонда международных контактов в отрасли,

привлечении опытных российских/зарубежных отраслевых специалистов, что способно снизить остроту кадровых проблем для отраслевых игроков,

расширении для компании спектра источников финансирования за счет повышения доверия к ней со стороны банков и институтов развития, в силу того, что компании уже удалось пройти процедуру всесторонней проверки (тот самый due diligence) со стороны частного инвестора.

В заключение хочу отметить, что именно для подбора «правильного» инвестора, который должен будет сыграть в судьбе компании более значимую роль помимо собственно предоставления инвестиций, для грамотной подготовки сделки и успешного проведения ценовых переговоров с инвестором уместно обратиться к услугам профессионального финансового консультанта.

Объективно смотря на вещи, большинство предпринимателей сектора, будучи экспертами в своем бизнесе, не располагают достаточными знаниями, контактами, временем, квалифицированным персоналом и доступом к базам данных фундаментальной информации для привлечения средств прямых инвесторов на приемлемых условиях и при должном контроле над рисками детального информационного раскрытия перед сторонним инвестором, а также над рисками, вытекающими из вступления в жесткие контрактные отношения с искушенным финансовым партнером. Думаю, это как раз тот случай, когда целесообразно предоставить возможность выполнить работу по привлечению инвестора и по подготовке сделки профессионалам.

В России работают буквально считанные фонды прямых инвестиций, которые не только готовы рассматривать проекты в золотодобыче, но и реально располагают соответствующими средствами. Тем важнее тщательная подготовка к презентации компании инвестору, поскольку у Вас не будет второго шанса произвести первое впечатление.

После получения инвестиций для основателей компании и её менеджмента начинается непростой период совместной жизни с инвестором, в течение которого предстоит продемонстрировать на практике выполнение согласованных операционных и финансовых ориентиров. Однако, обсуждение необходимых шагов, направленных на обеспечение дальнейших раундов финансирования, выходит за рамки этой статьи.

Использованные источники:

1. Иностранные компании в российской золотодобыче, 21.01.2009 / Кочетков А. Я., журнал «Горная техника»

2. Интервью с председателем Союза Золотопромышленников Брайко В.Н. / журнал «Золото и технологии» № 4(7), декабрь 2009

3. Горнодобывающие компании на Колыме обяжут выполнять лицензионные соглашения, 30 Марта 2010, http://www.fedpress.ru/federal/polit/vlast/id_177909.html

4. Магаданская область в 2009 году инвестировала в горнодобывающую отрасль более 1,9 млрд. рублей, 08.02.10, http://www.infogeo.ru/metalls/news/?act=show&news=34331

5. Концерн АРБАТ начал добычу золота на проекте Конго (Магаданская область), 17.08.09, http://www.infogeo.ru/metalls/news/?act=show& news=32185

6. http://preqveca.ru/portfolio_companies/30

7. http://preqveca.ru/deals/59

8. Золото Камчатки консолидирует «золотые» активы Реновы, 18.04.2007 / Finam.ru

9. Презентация «Отдельные проекты «Лидера» предлагаемые сегодня для инвестирования средств фондов», napf.ru/files/4300/УК%20Лидер.ppt